XMTrading(エックスエム)で一定の利益が出たら、確定申告が必要です。

確定申告が必要な場合

- 給与以外の年間所得が20万円を超えている(給与所得あり)

- 年間所得が48万円を超えている(所得金額で控除額は変動)

- 年収が2,000万円を超えている

給料をもらっているサラリーマンは、年間の給与所得が2,000万円以下+給与以外の所得が20万円以下の場合、確定申告は原則不要です。

またボーナスは非課税(原則)なので、税金対策を兼ねた追加資金として使えます!

(公式)XMのボーナス一覧

この記事では確定申告の必要書類とやり方、XMを含めた海外FXの税金対応についてまとめました。

XMTradingの確定申告の必要書類

XMを含む海外FX業者の確定申告に、必要な書類をまとめます。

確定申告書などの一般的な提出書類は、ここでは省略して手順解説で紹介します。

確定申告の必要書類

- 年間取引報告書(取引ツールからダウンロード)

- 経費の領収書や請求書

- 控除の証明書(医療費や社会保険料など)

- 収入証明(源泉徴収票など)

(国税庁)確定申告で必要なもの

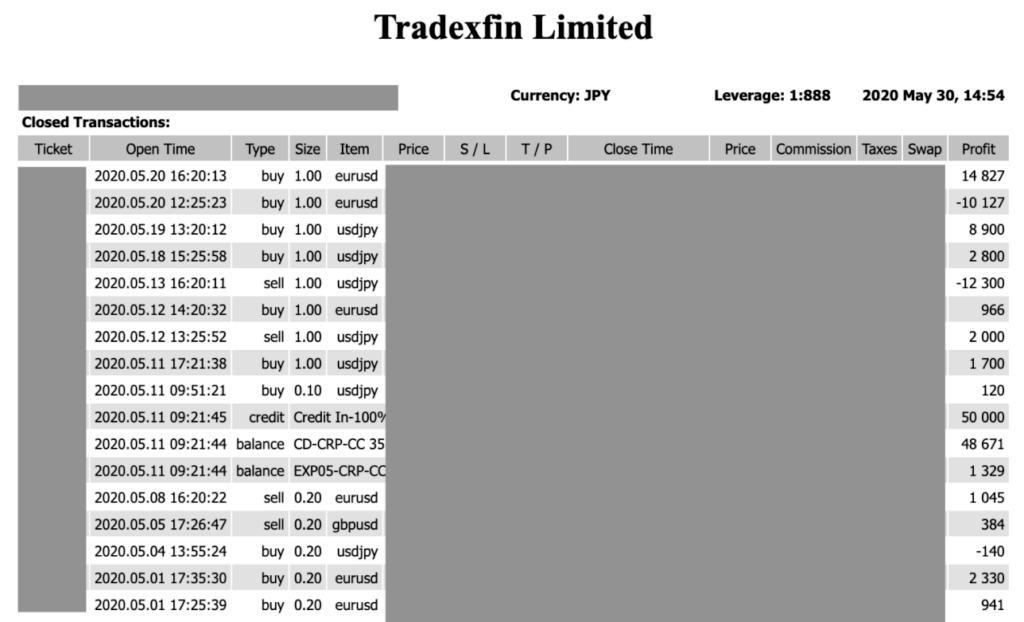

年間取引報告書

年間取引報告書(取引履歴)は、MT4またはMT5からダウンロードできます。

(XM取引履歴の一部)

XMは口座ごとにMT4またはMT5を設定できるので、口座単位で取得できます。複数口座がある場合は、すべての口座分を提出ください(1アカウント)。

(参考)海外FX業者の取引履歴

経費の領収書や請求書

XM(海外FX業者)の利益は雑所得として課税され、必要経費を差し引くことができます。

雑所得で経費にできるものは、売上原価・直接費用・販売費・一般管理費・その他業務上の費用です。

つまり「稼ぐためにかかったと合理的に説明できる費用」になります。

2011年からFXを始めて顧問税理士もいますが、今まで経費にできたもの(できる可能性が高いもの)は以下です。

経費にしやすいもの

- ツール(インジケーター、EA、VPSなど)

- 端末(パソコン・タブレット・スマートフォンなど)

- 通信(インターネットやWi-Fiなど)

- 研修費(セミナーや講習会など)

- 出張費(研修に参加するための交通、宿泊、懇親費など)

- 新聞図書(書籍、メールマガジン、オンラインサロンなど)

- 事務用品(為替手帳や印刷代など)

- 備品(机、イス、プリンタなど)

- 参考:海外FXの確定申告と経費

平常心で妥当性を説明できる費用は、経費にできる可能性が高いと思います。

各種控除の添付書類

控除を受ける場合、必要な書類です。

- 医療費控除:医療費控除の明細書、医療費通知(原本)

- 社会保険料控除:社会保険料(国民年金保険料)控除証明書等(※1)

- 小規模企業共済等掛金控除:支払った掛金額の証明書(※1)

- 生命保険料控除、地震保険料控除:保険会社等が発行する支払額などの証明書(※1)

- 寄附金控除:寄附した団体などから交付を受けた寄附金の受領証(※2)

(※1)給与所得者が既に年末調整で控除を受けている場合は不要です。

(※2)ふるさと納税ワンストップ特例の適用を受けた方が確定申告を行う場合には、ワンストップ特例の適用を受けることができません。そのため寄附金受領証明書が必要になります。

収入証明(源泉徴収票など)

収入を証明する書類です。

- 給与収入がある人:給与所得の源泉徴収票

- 公的年金等を受給している人:公的年金等の源泉徴収票

- その他収入がある人:収入金額及び必要経費が分かる書類等

XMTradingの確定申告やり方

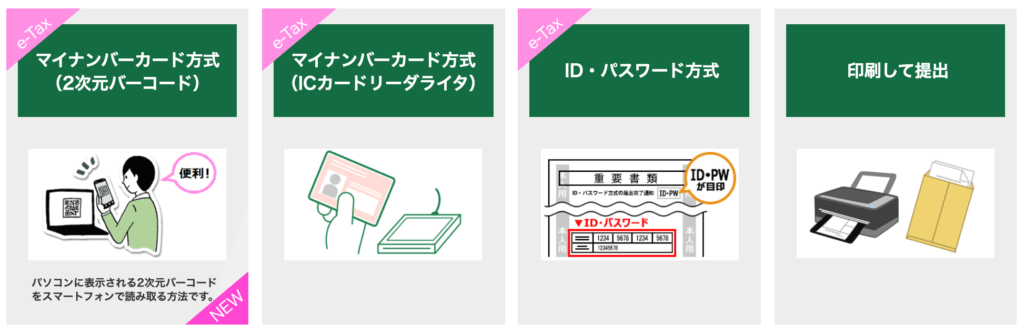

確定申告は、パソコンまたはスマホでウェブから提出できます(e-Tax)。

手順は以下です。

- 税務署への提出方法選ぶ(QRコード、カードリーダー、郵送など)

- 確定申告書の作成(入力例が公開されています)

- 申込書類を提出(インターネットまたは郵送、持参)

(参考)確定申告の特集ページ

税務署への提出方法を選ぶ

確定申告の方法を選びます。

- マイナンバーカード(二次元バーコード)

- マイナンバーカード(ICカードリーダー)

- IDとパスワード

- 印刷して郵送

- 参考:提出方法の詳細説明

税理士に作成を依頼して、代理送信もできます。

方法によって対応機種や利用環境が設定されているので、事前に確認ください。

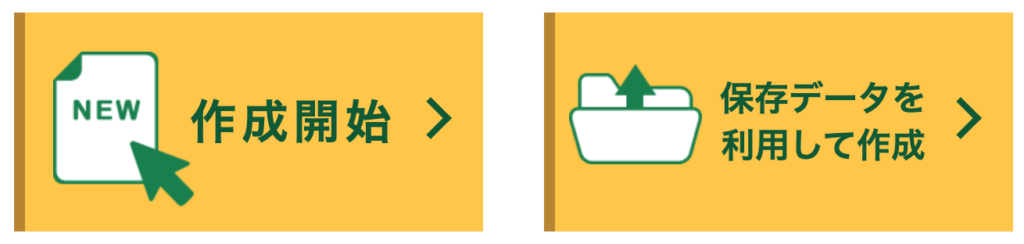

確定申告書の作成

作成する書類を選び、必要項目を入力していきます。

作成は新規または中断保存して、途中からスタートもできます。

書類ごとに入力例が案内されているので、分かりやすいです。

申込書の入力例

- 確定申告書等(共通)

- 所得税及び復興特別所得税の確定申告書

- 青色申告決算書・収支内訳書

- 消費税及び地方消費税の確定申告書

- 贈与税の申告書

- 更正の請求書・修正申告書

- 土地等の評価明細書

- 参考:入力例の案内ページ

申告書の提出(送信や印刷)

申込書が完了したら、書類を提出します。

- e-Tax:申告書等はデータで送信(必要な場合のみ添付書類を税務署に郵送又は持参)

- 印刷:印刷した申告書等と提出書類を、税務署に郵送または持参

XMTradingの税金対策や注意点

XM(海外FX業者)の税金についてまとめました。

- ボーナスは非課税(出金できない場合)

- 損失が出たら確定申告は不要(内部通算や損益繰り越しも可能)

- 給与以外の所得が年間20万円以下なら確定申告は不要

(年間の給与収入が2,000万円以下) - 利益を出金しなくても、納税義務あり

- 働いている学生は、控除が受けられる

ボーナスは非課税(原則)

XMでもらったボーナスは非課税が基本です。

理由は取引に利用するためのもので、出金できない(現金と見なさない)からです。

また非課税なので、証拠金としてボーナスを失っても損失にもなりません。

XMでは無料トレード、追加資金、キャッシュバック(ポイント還元)がそろっているので、お得にトレードできます!

損失(マイナス)が出た場合

年間収支がマイナス(損失)の場合、確定申告は不要です。

ですが他の所得と合算して利益が出ている場合は、確定申告が必要です。

海外FXと合算できる主な所得

- 仮想通貨(ビットコインなど)

- 他の海外業者の損益

- 公的年金、個人年金

- 講演料、原稿料、印税

- 友人などへの貸付利子

- その他の副収入

- 参考:海外FXの税金対策

また法人は損失を繰り越せるので、マイナスの年も決算しておくと赤字貯金が増えます。

(詳細)海外FXの法人化メリット

ただしXMは法人口座が作れないので、他の海外FX業者をお使いください。

確定申告はいくらから必要?

確定申告が必要なのは、以下の方です。

確定申告が必要な場合

- 給与以外の年間所得が20万円を超えた(給与所得あり)

- 年間所得が48万円を超えた(所得金額で控除額は変動)

- 年収が2,000万円を超えている

サラリーマン(会社員)など給与をもらっている人は、年間の給与収入が2,000万円以下+給与以外の所得が20万円以下の場合、確定申告は原則不要です。

税金申告は年末調整が基本なので、小額所得なら追加申告の手間を省こうという配慮設定です。

また給与をもらっていない人は、合計所得に応じた基礎控除が計算の目安になります。

(参考)基礎控除について

さらに年金や退職金も関わってくるので、詳細は国税庁の内容を参考ください。

(国税庁)確定申告が必要な人

出金しなければ税務署にばれないのか?

XMで確定申告が必要な利益が出ていて、申告をしなければ脱税になる可能性が高いです。

確定申告が必要な理由

- 日本居住者は日本で納税義務がある

- 課税対象は確定損益(決済した時点)

XMの口座や海外の銀行口座に置いていても、税務署の調査が入れば履歴から特定されます。

日本は共通報告基準・CRS(Common Reporting Standard)に加盟しているので、各国と金融口座情報を共有しています。

(参考)国税庁のCRSコーナー

追加徴税や重加算税は税率が高いので、きちんと納税した方が個人的には安心です。

学生の控除と確定申告

学生で確定申告が不要なのは、以下のパターンです。

学生で確定申告不要のパターン

- 収入がXMなどの雑所得のみ:年間48万円以下

- 収入がXMなど+給与所得:年間103万円以下

- 勤労学生控除を使う場合:年間130万円以下(ただしXMの収入は10万円まで)

アルバイトで源泉徴収を受けている学生は、会社員と同じように確定申告は原則不要です(条件あり)。

そして源泉徴収を受けていない場合は、年収103万円以下であれば確定申告不要です(基礎控除と給与所得控除で)。

さらに勤労学生控除(27万円)を適用すれば、年収130万円まで非課税になります!

勤労学生控除を受ける条件

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下(令和元年分以前は65万円以下)

- 勤労に基づく所得以外の所得が10万円以下であること

- 特定の学校の学生、生徒であること

- 参考:勤労学生控除

XMの収入は「勤労に基づく所得以外の所得」に該当するので、10万円以下である必要があります。

また扶養を外れると親の税金が高くなる(控除が減る)ので、控除内の利益に抑えるのも有効です。

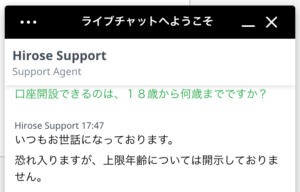

XMは18歳以上であれば、口座開設ができます(上限年齢は非公開)。

(スタッフのチャット回答)

まとめ

海外FXの利益は雑所得の累進課税なので、稼ぐほど税制は上がります。その代わり損益を合算できる対象も多いので、節税調整もできます。

(参考)海外FXの税金対策

XMは安心してハイレバで勝負できる海外FX業者です。

- 約定力に定評&約定拒否なし

- 無料のウェブセミナーが面白くて勉強になる

- 最大レバレッジ1,000倍で借金の心配なし

- 日本語サポートが安心(日本人スタッフ)

さらに非課税のボーナスがもらえます。最大50万円の追加資金と、無料トレードを楽しんでください!

(公式)口座登録フォーム

口座は複数作れるので、後から気軽に追加できます。